Aquellos contribuyentes que presentaron sus declaraciones y obtuvieron un saldo a favor que solicitaron en devolución y se les negó por presentar un error en la cuenta CLABE registrada, es importante que conozcan que dicha clave puede ser sustituida.

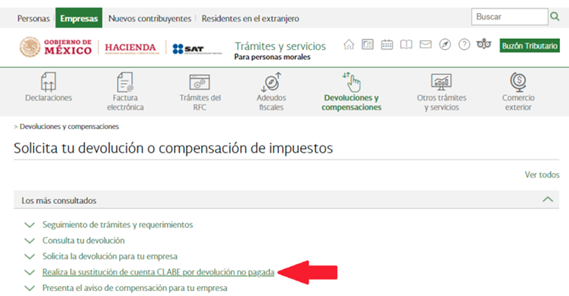

Dentro de la página de internet del SAT, se debe ingresar al apartado “Devoluciones y compensaciones”, y posteriormente posicionarse en “Los más consultados”, tal y como a continuación se muestra:

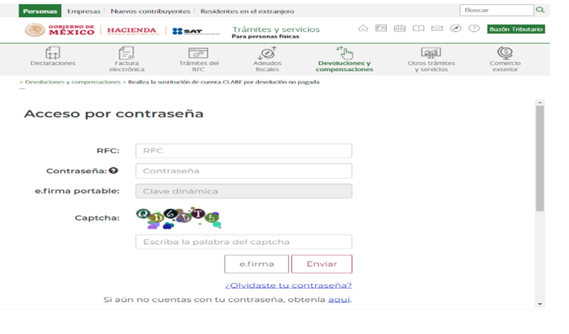

En ese apartado, se le solicitará al interesado que capture su RFC y contraseña o e.firma y que coloque el código capcha para dar clic en enviar.

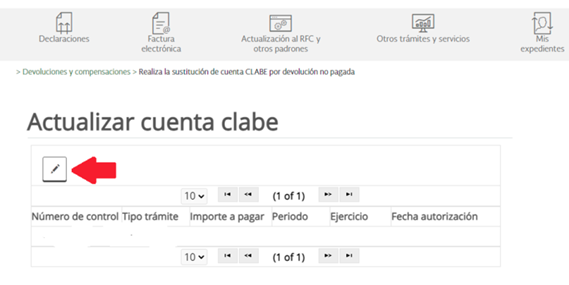

Con ello el sistema proporcionará información a modo de un cuadro, en el que tendrá que seleccionar lo que se desea y después dar clic en el lápiz, para que con ello pueda colocar los datos de la nueva cuenta CLABE

Sustituida la CLABE, se deberá suscribir con la e.firma respectiva; el sistema le proporcionará el acuse correspondiente y con ello la autoridad efectuará la devolución solicitada.

Es importante mencionar que todo se efectúa vía internet, sin necesidad de acudir a las instalaciones del SAT.

La regla 2.3.2. de la RMISC 2022 detalla los requisitos que deben cumplir las personas físicas que presenten su declaración anual 2021, determinen un saldo a favor del ISR, y opten por solicitar su devolución marcando el recuadro respectivo en la propia declaración, siempre y cuando ejerzan este derecho a más tardar el 31 de julio 2022.

Estos requisitos son:

No obstante, pueden emplear su “Contraseña” cuando el saldo a favor sea:

No pueden acogerse a esta facilidad, las personas físicas que:

Cuando en la declaración se marque erróneamente el recuadro «devolución» cuando en realidad se quiso elegir «compensación», o bien, se marcó «compensación» pero no se tengan impuestos a cargo contra que compensar, podrá cambiarse de opción presentando la declaración complementaria señalando dicho cambio, antes del 31 de julio del 2022.

Los estados centran el 34.3% del presupuesto federal, por ello, es importante conocer el gasto de los gobiernos estatales, pues esto permite a los ciudadanos saber cómo están las finanzas públicas de sus entidades, y de acuerdo con el Instituto Mexicano de Competitividad (IMCO), de 2008 a 2022 los estados lograron pasar de un cumplimiento promedio del 53% a un 93%.

Los resultados del “Barómetro de Información Presupuestal Estatal (BIPE) 2022”, estudio del IMCO que busca medir y mejorar la calidad de la información presupuestal en los estados mediante las leyes de ingresos y presupuestos de egresos estatales, mostraron que en 14 años, hubo logros y avances en el desglose de información y armonización presupuestal.

No obstante, ahora hay 12 entidades (Baja California, Campeche, Chiapas, Coahuila, Durango, Guanajuato, Hidalgo, Jalisco, Puebla, Querétaro, Quintana Roo y Yucatán) que alcanzaron un cumplimiento del 100%, en contraste con nueve que obtuvieron un cumplimiento de entre el 96 y el 99% (Nayarit, Nuevo León, Sinaloa, Chihuahua, Zacatecas, Aguascalientes, Colima y Tlaxcala).

Pero, ¿a qué se refiere este cumplimiento?, lo anterior significa que los estados presentaron presupuestos homologados y desglosados que incluyeron reasignación y excedentes, deuda, tabuladores, información por municipios, poderes, secretarías y armonización contables, mediante documentación digital descargable que fue publicada para la consulta los ciudadanos.

En tanto, el resto de entidades ocultaron información presupuestal sobre la deuda pública por desconocimiento en las tasas o plazos de contratación, el destino de la deuda, el sueldo del personal docente federal y estatal y su tipo de contratación, los saldos a fideicomisos y los recursos asignados en el ejercicio fiscal, ubicándose entre el 92% y 66%, siendo este último porcentaje el perteneciente a Guerrero.

SOLICITUD DE DEVOLUCIÓN. DE PERSONAS FÍSICAS BAJO EL RÉGIMEN DE ASALARIADOS. RESULTA PROCEDENTE AUN Y CUANDO EL SOLICITANTE NO ESTUVO ACTIVO EN EL REGISTRO FEDERAL DE CONTRIBUYENTES.– De la interpretación realizada a los artículos 22 y 27 del Código Fiscal de la Federación, en relación con los numerales 11 y 29, fracciones V y VI del Reglamento de dicho Código, se advierte que las autoridades fiscales están obligadas a devolver las cantidades que procedan cuando sean solicitadas de conformidad con las leyes fiscales; asimismo, el Registro Federal de Contribuyentes es la forma en que la autoridad fiscal guarda seguimiento de la situación fiscal de los contribuyentes, estando obligados a proporcionar la información relacionada con su identidad, su domicilio y, en general, sobre su situación fiscal, mediante los avisos que se establecen en el Reglamento de ese Código. En el caso concreto, si la autoridad demandada sostuvo su decisión de tener por desistido al contribuyente en su solicitud de devolución, a partir del hecho de que este se encontraba suspendido en sus actividades en el periodo por el cual solicita la devolución del impuesto acreditado; dicho pronunciamiento resulta contrario a derecho, pues de los numerales antes mencionados, no se advierte que la procedencia de la solicitud de devolución esté condicionada a que se encuentre vigente en el Registro Federal de Contribuyentes, al no encontrarse prevista en esos términos en los artículos antes mencionados, en razón de que la calidad de contribuyente se genera por el hecho de realizar los actos o actividades gravados por la ley, y no por darse de alta en el Registro Federal de Contribuyentes, lo cual encuentra sustento en que las normas de restricción o las que imponen sanciones a los particulares deben estar expresamente reguladas para cumplir con el derecho a la seguridad jurídica, conforme a lo establecido en los artículos 5° y 6° del Código Fiscal de la Federación.

Juicio Contencioso Administrativo Núm. 2095/17-12-02-8.- Resuelto por la Segunda Sala Regional de Oriente del Tribunal Federal de Justicia Administrativa, el 14 de noviembre del 2017, por unanimidad de votos.- Magistrado Instructor: Antonio Miranda Morales.- Secretario: Lic. Gustavo López Sánchez.

Las exenciones en el ISR para personas físicas, en su mayoría, tienen su fundamento en el numeral 93 de la LISR; el cual prevé que estas se aplicarán bajo límites señalados cuya referencia es el salario mínimo general (SMG), ejemplo de ello son los ingresos por pensiones. Pese a ello, a raíz de la desindexación del SMG, el indicador a utilizar (indicado por el SAT) es la Unidad de Medida y Actualización (UMA), sin embargo la Prodecon no está del todo de acuerdo con dicha premisa. A continuación, se analizarán las diversas posturas que existen respecto a la aplicación de la exención contemplada en la LISR para contribuyentes con ingresos por pensiones.

El 1o. de febrero de 2022, el SAT dio a conocer un comunicado de prensa mediante el cual informa que los ingresos por jubilaciones, pensiones, haberes de retiro, así como las pensiones vitalicias u otras formas de retiro provenientes de la subcuenta del seguro de retiro o de la subcuenta de retiro, cesantía en edad avanzada y vejez, previstas en la LSS o las provenientes de la cuenta individual del sistema de ahorro para el retiro prevista en la LISSSTE, están exentos del ISR hasta por un monto de un mil 443.3 pesos diarios o 43 mil 299 pesos al mes para el periodo 2022.

La explicación se da al margen de lo indicado en el numeral 93, fracción IV de la LISR, este establece que los ingresos estarán exentos del pago del impuesto hasta por un monto máximo diario que no exceda de 15 veces el salario mínimo general del área geográfica del contribuyente.

Así, en el “Decreto por el que se declara reformadas y adicionadas diversas disposiciones de la Constitución Política de los Estados Unidos Mexicanos, en materia de desindexación del salario mínimo” publicado el 27 de enero de 2016, se estableció en el artículo tercero transitorio que a la fecha de entrada en vigor de este, todas las menciones al salario mínimo como unidad de cuenta, índice, base, medida o referencia para determinar la cuantía de las obligaciones y supuestos indicados en las leyes federales, estatales, del Distrito Federal (ahora Ciudad de México), así como en cualquier disposición jurídica que emane de todas las anteriores, se entenderán referidas a la UMA.

Bajo este decreto las cantidades que se mencionan en la LISR con el indicador en SMG se deberá aplicar la UMA.

Así las cosas, al elevar 15 veces el valor de la UMA para el 2022 (96.22) arroja como resultado la cantidad de 1 mil 443.3 pesos diarios; y si lo multiplicamos por 30 (días del mes) el resultado es: 43 mil 299 pesos.

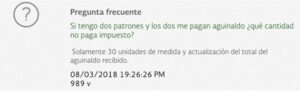

En el mismo comunicado del SAT se prevé que la exención se aplica sobre la totalidad de los ingresos, independientemente de que sean pagados por dos o más patrones.

Asimismo, los ingresos que se perciben por jubilación o pensiones, entre otros, en una sola exhibición, estarán exentos del ISR hasta por un monto de 3 millones 159 mil 097.20 pesos; si hay excedente se deberá pagar el impuesto respectivo, esto también aplica para 2022.

Llama la atención que la autoridad especifique en particular que para el 2022 aplica dicha exención; ya que esta se ha aplicado ya en varios años, sin que sufriera modificación por la reforma fiscal.

Desde la publicación de la reforma constitucional se generaron criterios encontrados relacionados al indicador que deben utilizar los contribuyentes en el cálculo del ISR; por un lado el SAT sostiene que debe ser la UMA en términos del decreto mencionado. Esta última interpretación se da a la luz de lo indicado en el artículo 123 de la CPEUM, el cual indica en su fracción VI que el salario mínimo no podrá ser utilizado como índice, unidad, base, medida o referencia para fines ajenos a su naturaleza, sin embargo, otras posturas se inclinan hacia seguir utilizando el SMG, en especial cuando estemos en presencia de la aplicación de exenciones o conceptos que tenga referencia específica a los ingresos por salarios por ser afín a la naturaleza de estos.

Así se argumenta que los conceptos exentos del numeral 93 de la LISR, inciden directamente con la relación laboral; por ende, ocupar el SMG para determinar la parte exenta no es ajeno a la naturaleza propia del sueldo.

Esta postura es la que toma la Procuraduría de la Defensa del Contribuyente (Prodecon) a través del análisis sistémico 1/2021 de fecha 19 de febrero de 2021, en el cual señala al SAT que el límite de la exención, así como la forma de tributar por el excedente de los ingresos señalados en el artículo 93, fracciones I, II, IV, V, XIII, XIV, XV, XX y penúltimo párrafo de la LISR, debe determinarse por medio del SMG y no la UMA, toda vez que se trata de prestaciones laborales afines a la naturaleza propia del salario y no así obligaciones o sanciones que se expresan en dinero, lo que habilitaría el uso de la UMA en términos del artículo 26, Apartado B, sexto y séptimo párrafos de la CPEUM.

Además se precisa que asumir lo contrario, implicaría desvincular el origen de los ingresos del artículo 93, fracciones I, II, IV, V, XIII, XIV, XV, XX y penúltimo párrafo de la LISR, como derivados de una relación laboral y en consecuencia, vulnerar el derecho de los contribuyentes a la seguridad jurídica en materia tributaria, ya que tomando en cuenta la UMA, incrementa su carga fiscal, generándose un detrimento en su patrimonio, aunado a que quedaría al arbitrio de la autoridad la forma para determinar los ingresos exentos.

Bajo esa premisa los ingresos a que se refiere la Prodecon que cuentan con límites de exenciones en SMG son:

Pese a lo mencionado, el SAT continúa con la postura de que las exenciones deben aplicarse con la UMA como indicador, esto se confirma con el comunicado de prensa de fecha 1o. de febrero de 2022 y con la siguiente captura de pantalla del portal del SAT.

¿Por qué el comunicado del SAT?

Como se mencionó resulta atípico que el SAT realice una aclaración sobre un tópico que ha venido aplicándose ya hace varios años (exención de pensiones); es decir que no es nueva la exención, sin embargo, el comunicado de prensa obedece a que la Prodecon dio a conocer en su portal un comunicado mediante el cual informa que el ombudsman fiscal a través de su servicio de asesoría apoya a los jubilados y/pensionados a efectos de que se determine el ISR del ejercicio de manera proporcional y equitativa, mediante la presentación de la declaración anual considerando los ingresos exentos conforme al SMG y no en UMA.

En el comunicado se destaca que la estrategia implementada por Prodecon es aplicable para las declaraciones de los ejercicios 2017 en adelante, porque para el ejercicio 2016 el valor de la UMA y del SMG eran similares.

Además, expone un caso del 2021 en el que una contribuyente de 88 años que recibió ingresos por pensión y jubilación en el ejercicio 2020, acudió a solicitar el apoyo de la Prodecon, toda vez que al presentar su declaración anual con los montos exentos establecidos en el aplicativo de la autoridad (que están calculados en UMAS) le resultó un ISR a cargo de $38,968.00 el cual pagó y le originó una afectación en su economía.

Ese organismo le apoyó con la presentación de su declaración anual complementaria considerando los ingresos exentos en SMG resultando un saldo a favor de $5,157.00, además del pago de lo indebido que había efectuado con anterioridad por el monto de $38,968.00, estos se solicitaron en devolución ante el SAT, previa elaboración de un escrito aclaratorio fundando y motivando la aplicación de SMG para calcular dichos ingresos exentos, logrando que la autoridad le devolviera ambas cantidades.

Este comunicado abrió la caja de pandora, dado que bajo esa premisa algunos los contribuyentes que recibieron pensiones y presentaron sus declaraciones anuales desde el ejercicio de 2017 a la fecha pueden presentar declaraciones complementarias, con la exención con base en el SMG, lo cual arrojaría un impuesto menor y por ende un pago de lo indebido (en caso de aplicar).

El comunicado del SAT indica en su tercer párrafo que los ingresos que se perciben por jubilación o pensiones, entre otros, en una sola exhibición, estarán exentos del ISR hasta por un monto de 3 millones 159 mil 097.20 pesos; si hay excedente se deberá pagar el impuesto respectivo, esto también aplica para 2022.

Resulta cuestionable el monto establecido por el SAT, esto independientemente si el cálculo se realiza con UMA o SMG, esto en razón de que dicho monto se obtiene de conformidad con el numeral 171 del RISR, el cual solo es aplicable para los pagos de pensión efectuados por el empleador, es decir, por planes privados de retiro.

Por otro lado, el artículo 93, fracción XIII de la LISR regula la exención de las pensiones pagadas por el IMSS o ISSSTE; dicho precepto refiere que la exención del ingreso es por 90 días de SMG del área geográfica del contribuyente por cada año de servicios, así aplicando una por 30 años de servicio el monto exento sería de $259,794.00.

Sigue causando controversia la aplicación de la UMA, desde la publicación de la desindexación en el 2016, hasta hoy, en especial cuando se trata de concepto que tienen que ver con ingresos directamente relacionados con los salarios o en específico como resultado de las relaciones laborales.

Esto sin duda genera incertidumbre jurídica para el contribuyente, toda vez que por un lado puede aplicar exenciones equivalentes al SMG y por otro el SAT interpreta que la limitante es con base en la UMA. Estas interpretaciones también son objeto de criterios encontrados por los tribunales, recordemos la polémica resolución de la Suprema Corte de Justicia de la Nación (SCJN) que dispone que el pago de pensiones de los trabajadores al servicio del estado es en UMA’s.

En caso de que el contribuyente aplique la exención de ingresos por pensiones con base en la UMA del monto equivaldría a 43 mil 299 pesos al mes para el año 2022, por otro lado, de aplicar el SMG la exención sería por 77 mil 791 pesos, lo cual representa una diferencia de 34 mil 492 pesos.

Las personas físicas deben presentar su declaración anual del ejercicio 2021 durante el mes de abril de 2022. Presentarla con tiempo tiene beneficios como el obtener el saldo a favor que, en su caso, se genere, de forma expedita.

A continuación se presentan algunas recomendaciones para estar preparado al momento de elaborar la declaración anual.

Si se desarrolla una actividad empresarial se requiere tener los estados financieros de la actividad:

Quienes tengan trabajadores a su servicio, deberán contar con la siguiente información:

Para el envío de la declaración es necesario contar con la Contraseña o con la Firma Electrónica Avanzada (e.firma), por lo que es necesario revisar que la Contraseña funcione y que la e.firma esté vigente.

Para efectos del programa de devolución automática del ISR de las personas físicas, la declaración debe ser presentada utilizando la firma electrónica e.firma cuando el saldo a favor sea superior a $150,000. Para los saldos inferiores a $150,000, se estará a lo siguiente:

México

Av. Paseo de la Reforma 560 - Int. 30, Lomas - Virreyes, Lomas de Chapultepec, Miguel Hidalgo,Ciudad de México, C.P. 11000.

Tel:+52 (55) 9419-0097

Colombia

Calle 120 A Nº 7-62 / 68, Oficina 403, Edificio CEI III, Usaquén.

Tel:031 3828287 / 3828284 / 3828283

Panamá

Calle 65 Este, San Francisco, Ciudad de Panamá

Tel:+507(2) 974-796/81

EUA

9595 Six Pines Drive Bld 8 Level 2, Suite 8210, The Woodlands, Houston, Texas. 77380

E-mail: contacto@ips-globalconsulting.com

Perú

C. Miguel Dasso 134 ofc. 201 / San Isidro Lima - Perú

Tel:+571 317 7452078