El Análisis Sistémico 04/2025, publicado recientemente por la Procuraduría de la Defensa del Contribuyente (PRODECON), examina una práctica que afecta de manera recurrente a las personas contribuyentes: la negativa de devolución de saldo a favor bajo el argumento de que el derecho ha prescrito.

El núcleo del problema radica en que las solicitudes presentadas vía buzón tributario el último día del plazo legal de prescripción son consideradas por la autoridad fiscal como ingresadas en “horario inhábil”. De esta manera, se tienen por recibidas al día siguiente, lo que genera el efecto de que, a juicio de la autoridad, el plazo de cinco años ya se encontraba vencido, ocasionando la pérdida del derecho a la devolución.

En términos prácticos, esta interpretación deja a los contribuyentes en estado de indefensión, pues, aunque cumplen con la presentación en el plazo legal, el criterio administrativo convierte la entrega en extemporánea.

De acuerdo con PRODECON, esta actuación transgrede los principios de seguridad y certeza jurídica, reconocidos en el marco constitucional y en la jurisprudencia. Resulta especialmente relevante la tesis jurisprudencial 1ª./J. 139/2012 (10ª), de rubro “Seguridad jurídica en materia tributaria. En qué consiste”, en la que la Suprema Corte de Justicia de la Nación establece que el principio de seguridad jurídica implica que los gobernados no deben encontrarse en situaciones de incertidumbre frente a la aplicación de las normas fiscales.

La autoridad fiscal, al desconocer la validez de la solicitud presentada dentro del plazo legal mediante el buzón tributario, genera precisamente una condición de incertidumbre, en contravención de dicho principio.

Además, PRODECON enfatiza que la interpretación restrictiva de la autoridad pasa por alto lo dispuesto en el Artículo 7 del Reglamento del Código Fiscal de la Federación (RCFF), que expresamente establece que las promociones electrónicas presentadas a través del buzón tributario se consideran realizadas en horario hábil de las 00:00 a las 23:59 horas.

Por tanto, no es jurídicamente válido trasladar criterios de horario administrativo presencial a un medio electrónico de recepción continua.

El Análisis Sistémico evidencia un choque normativo entre dos disposiciones:

Al aplicar una disposición administrativa de menor jerarquía (RMF) por encima de lo previsto en un reglamento (RCFF), la autoridad incurre en un exceso que afecta de manera directa los derechos de los contribuyentes.

Como medidas correctivas, la PRODECON recomienda a la autoridad fiscal:

Estas recomendaciones buscan otorgar certeza jurídica a los contribuyentes y garantizar que el acceso a la devolución de saldos a favor no se vea limitado por interpretaciones restrictivas contrarias a la norma superior.

El Análisis Sistémico 04/2025 pone de manifiesto la importancia de respetar la jerarquía normativa y los principios de seguridad y certeza jurídica. La práctica de negar devoluciones por supuesta prescripción, con base en horarios no hábiles aplicados de forma arbitraria al buzón tributario, carece de sustento legal frente a lo dispuesto en el Artículo 7 del RCFF.

En consecuencia, PRODECON insta a la autoridad fiscal a ajustar su actuación, privilegiando la certeza jurídica y el respeto a los derechos de las personas contribuyentes.

Con la finalidad de prever los efectos fiscales y laborales de la celebración del informe presidencial que constitucionalmente se presenta el 1 de septiembre, resulta conveniente conocer lo que a este respecto establecen las distintas normas.

El Artículo 74 de la Ley Federal del Trabajo (LFT) establece los días de descanso obligatorio para los trabajadores. Dentro de esta lista no se contempla el día 1 de septiembre, por lo que no es considerado un día de descanso obligatorio.

En consecuencia, los trabajadores que presten sus servicios en esa fecha recibirán únicamente el salario normal que les corresponda, sin pago adicional como ocurre en los días festivos oficiales.

El Artículo 12 del Código Fiscal de la Federación (CFF) determina los días que no deben considerarse en el cómputo de plazos, incluyendo los sábados, domingos y días festivos señalados expresamente en la ley.

El 1 de septiembre no está previsto como día inhábil en el CFF, por lo que se debe considerar como hábil para efectos fiscales.

Las Disposiciones de carácter general que señalan los días en que las entidades financieras deben cerrar y suspender operaciones en 2025, publicadas el 27 de diciembre de 2024, no incluyen al 1 de septiembre como inhábil.

Por tanto, las instituciones bancarias y financieras operan normalmente en esa fecha.

El Tribunal Federal de Justicia Administrativa, a través del Acuerdo SS/1/2025, publicado en el Diario Oficial de la Federación (DOF) el 14 de enero de 2025 no señala como inhábil el 1 de septiembre de 2025.

Caso igual el de la Suprema Corte de Justicia de la Nación, a través de su acuerdo 18/2013 publicado en el DOF el 27 de noviembre de 2013, no se contempla como inhábil el 1 de septiembre.

En lo que respecta a la Procuraduría de la Defensa del Contribuyente (PRODECON), el Acuerdo 001/2025 de días inhábiles y vacaciones de la PRODECON publicado el 22 de diciembre de 2025 en el Diario Oficial de la Federación, sí señala como inhábil el día 1 de septiembre de 2025.

El 1 de septiembre es un día hábil en los ámbitos laboral, fiscal, financiero y procesal, salvo para la PRODECON quien sí lo considera día inhábil. La fecha tiene relevancia política y constitucional por la obligación del Presidente de la República de rendir su informe ante el Congreso, pero ello no implica que el día sea considerado inhábil en la legislación laboral, fiscal o procesal.

Uno de los conceptos de deducción primordiales en muchos sectores de la economía es el “costo de ventas”. El Artículo 25 de la Ley del Impuesto sobre la Renta (ISR), en su Fracción II, establece que los contribuyentes pueden deducir “el costo de lo vendido”.

Por su parte, el Artículo 39 del mismo ordenamiento señala que el costo de las mercancías que se enajenen, así como el de las que integren el inventario final del ejercicio, se determinará conforme al sistema de costeo absorbente sobre la base de costos históricos o predeterminados.

Uno de los lineamientos principales para la deducción de este concepto, está también en el Artículo 39, y señala que “en todo caso, el costo se deducirá en el ejercicio en el que se acumulen los ingresos que se deriven de la enajenación de los bienes de que se trate”.

Esto es, el costo de ventas sólo se puede deducir hasta que las mercancías en cuestión sean vendidas.

Esta mecánica adquiere un mayor grado de complejidad cuando se trata de mercancías que fueron adquiridas de proveedores personas físicas, ya que el Artículo 27 de la Ley del ISR, en su fracción VIII, establece que:

(…) tratándose de pagos que a su vez sean ingresos de contribuyentes personas físicas, de los contribuyentes a que se refieren los Artículos 72 , 73 , 74 y 196 de esta Ley, así como de aquéllos realizados a los contribuyentes a que hace referencia el último párrafo de la Fracción I del Artículo 17 de esta Ley y de los donativos, éstos sólo se deduzcan cuando hayan sido efectivamente erogados en el ejercicio de que se trate, se entenderán como efectivamente erogados cuando hayan sido pagados en efectivo, mediante transferencias electrónicas de fondos desde cuentas abiertas a nombre del contribuyente en instituciones que componen el sistema financiero y las entidades que para tal efecto autorice el Banco de México; o en otros bienes que no sean títulos de crédito. Tratándose de pagos con cheque, se considerará efectivamente erogado en la fecha en la que el mismo haya sido cobrado o cuando los contribuyentes transmitan los cheques a un tercero, excepto cuando dicha transmisión sea en procuración. También se entiende que es efectivamente erogado cuando el interés del acreedor queda satisfecho mediante cualquier forma de extinción de las obligaciones.

De los fundamentos expuestos anteriormente se puede resumir que, para deducir el costo de ventas correspondiente a mercancías que fueron adquiridas de proveedores personas físicas, se deben cumplir los siguientes requisitos:

Estos requisitos generan que, cuando los proveedores de mercancías son personas físicas, no sea tan útil las facilidades de pago a plazos, sobre todo por aquellas compras realizadas hacia fines del ejercicio, que serían liquidadas hasta el ejercicio siguiente.

Ahora bien, al respecto, el Artículo 81 del Reglamento de la Ley del ISR pareciera otorgar una facilidad para tomar la deducción aún sin que esté liquidada la mercancía, ya que este artículo inicia señalando que:

Los contribuyentes que adquieran mercancías o reciban servicios de personas físicas o de los contribuyentes a que se refiere el Título II, Capítulos VII y VIII de la Ley, podrán deducir en el ejercicio fiscal de que se trate, el costo de lo vendido de dichas adquisiciones o servicios en términos de este artículo, aun cuando éstas no hayan sido efectivamente pagadas, conforme a lo dispuesto en los siguientes párrafos y siempre que cumplan los demás requisitos establecidos en las disposiciones fiscales.

Para tomar esta facilidad, el requisito es el siguiente, previsto en el segundo párrafo de la misma disposición:

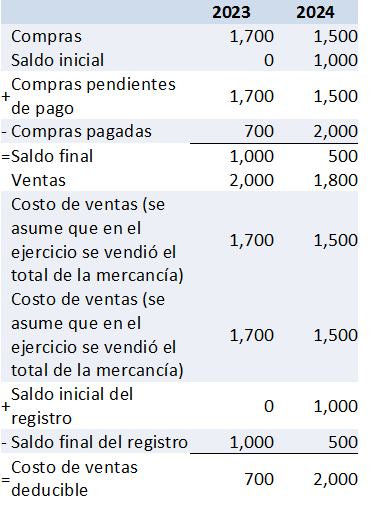

(…) los contribuyentes llevarán un registro inicial de compras y servicios por pagar, que se adicionará con el monto de las adquisiciones de las mercancías y servicios recibidos, efectuados en el ejercicio fiscal de que se trate pendientes de pagar y se disminuirá con el monto de las adquisiciones y servicios efectivamente pagados durante dicho ejercicio. El saldo que se obtenga de este registro al cierre del ejercicio de que se trate, se considerará como registro inicial del ejercicio inmediato posterior.

El saldo inicial de la cuenta a que se refiere este artículo, se considerará dentro del costo de lo vendido del ejercicio fiscal de que se trate y el saldo que se tenga al cierre del mismo ejercicio en este registro, se disminuirá del costo de lo vendido del citado ejercicio.

El mecanismo que se plantea en los párrafos citados se ejemplifica a continuación.

Como puede apreciarse en el ejercicio expuesto, generalmente el mecanismo lleva a determinar cuáles son las compras efectivamente pagadas, y son esas, las pagadas, las que serán deducibles.

En este sentido, se tiene que la facilidad es básicamente una ilusión, ya que señala que el contribuyente puede deducir el costo de ventas, aunque no esté efectivamente pagado, pero, por otro lado, la mecánica de cumplimiento exige que estén pagadas.

Es necesario reflexionar sobre la posible contraposición de normas, entre los Artículos 27 Fracción VIII, y el 39, pues uno señala que la regla para deducir el costo de ventas es que la mercancía esté vendida, y otro señala que, tratándose de proveedores personas físicas, las mercancías estén pagadas.

Se puede pensar que existe una contraposición, pero se puede contraagumetar que simplemente el Artículo 27 establece un requisito adicional, que no necesariamente se contrapone desde el punto de vista jurídico. Probablemente se contraponga desde la óptica práctica y financiera, pero no necesariamente desde la jurídica.

Lo cierto es que estas reglas son difíciles de llevar en la práctica, puesto que una mercancía puede ser enajenada en un ejercicio, y pagada en el siguiente, entonces se tendría que, en el ejercicio de su venta no hay costo de ventas fiscal, y en el ejercicio en que se liquide habrá un costo de ventas deducible, pero sin una venta a la cual enfrentar dicho costo.

Los tribunales ya se han pronunciado en este tema sosteniendo que el tratamiento optativo previsto en el Reglamento no viola principios de Legalidad Tributaria, Reserva de Ley ni de Subordinación Jerárquica[*].

Ha transcurrido mucho tiempo desde que se formuló la mecánica prevista en el Artículo 81 del Reglamento de la Ley del ISR, y sería conveniente y oportuno que la autoridad reviste este tratamiento para que sea modificado de manera que se convierta realmente en una posibilidad de tomar la deducción, aunque no se haya liquidado la mercancía. Esa era la intención original de esta norma del Reglamento, aunque llevada a la práctica no se cumple del todo.

___________

Nota al pie

[*] IUS: 2,012,394

Tesis: 2a. LV/2016 (10a.)

Época: Décima Época

Fuente: Semanario Judicial de la Federación.

Publicación: viernes 26 de agosto de 2016 10:34 h

Materia: Constitucional

Sala: Segunda Sala

Tipo: Tesis Aislada

RENTA. EL ARTÍCULO 69-E DEL REGLAMENTO DE LA LEY DEL IMPUESTO RELATIVO VIGENTE EN 2008, NO VIOLA LOS PRINCIPIOS DE LEGALIDAD TRIBUTARIA, RESERVA DE LEY Y SUBORDINACIÓN JERÁRQUICA. El precepto aludido no viola estos principios constitucionales, toda vez que no contraría ni excede el supuesto legal previsto en el Artículo 31, Fracción IX, de la Ley del Impuesto sobre la Renta, en la medida en que complementa los requisitos para deducir el costo de lo vendido contenidos en este último precepto legal, porque a la par del requisito relativo a que hayan sido efectivamente pagadas las adquisiciones o servicios del costo de lo vendido mediante distintos medios de prueba (efectivo, traspasos, bienes, cheque o cualquier forma de extinción de las obligaciones), la deducción de dicho costo también es válida cuando no se hayan erogado efectivamente las adquisiciones o servicios con la condición de que se lleve un registro especial, con lo que se amplía el supuesto de deducción en beneficio de los contribuyentes.

Es decir, el precepto reglamentario detalla cómo podrá realizarse la deducción del costo de lo vendido en complemento a lo dispuesto en la ley, ampliando en beneficio de los contribuyentes el supuesto legal para deducir, por lo que en caso de no cumplir con los requisitos de ésta, la deducción puede efectuarse cumpliendo los establecidos en el referido precepto reglamentario, ya que el cumplimiento de ambos requisitos se actualiza a manera de disyuntiva; sin que con ello se aborde una materia cuya regulación deba estar prevista en ley, pues no se refiere a los elementos cuantitativos del impuesto sobre la renta (sujeto u objeto), sino a la deducción de un concepto que se debe disminuir de la base de dicho impuesto (elemento cuantitativo), como lo es el costo de lo vendido.

SEGUNDA SALA

Amparo directo en revisión 1222/2016. Proveedora Médica Hospitalaria, S.A. de C.V. 15 de junio de 2016. Unanimidad de cuatro votos de los Ministros Eduardo Medina Mora I., Javier Laynez Potisek, José Fernando Franco González Salas y Alberto Pérez Dayán; se separó de algunas consideraciones José Fernando Franco González Salas. Ausente: Margarita Beatriz Luna Ramos. Ponente: Javier Laynez Potisek. Secretario: Jorge Jiménez Jiménez.

IUS: 2,012,669

Tesis: 2a. LV/2016 (10a.)

Época: Décima Época

Fuente: Semanario Judicial de la Federación.

Publicación: viernes 30 de septiembre de 2016 10:39 h

Materia: Constitucional

Sala: Segunda Sala

Tipo: Tesis Aislada

RENTA. EL ARTÍCULO 69-E DEL REGLAMENTO DE LA LEY DEL IMPUESTO RELATIVO VIGENTE EN 2008, NO VIOLA LOS PRINCIPIOS DE LEGALIDAD TRIBUTARIA, RESERVA DE LEY Y SUBORDINACIÓN JERÁRQUICA. El precepto aludido no viola estos principios constitucionales, toda vez que no contraría ni excede el supuesto legal previsto en el Artículo 31, Fracción IX, de la Ley del Impuesto sobre la Renta, en la medida en que complementa los requisitos para deducir el costo de lo vendido contenidos en este último precepto legal, porque a la par del requisito relativo a que hayan sido efectivamente pagadas las adquisiciones o servicios del costo de lo vendido mediante distintos medios de prueba (efectivo, traspasos, bienes, cheque o cualquier forma de extinción de las obligaciones), la deducción de dicho costo también es válida cuando no se hayan erogado efectivamente las adquisiciones o servicios con la condición de que se lleve un registro especial, con lo que se amplía el supuesto de deducción en beneficio de los contribuyentes. Es decir, el precepto reglamentario detalla cómo podrá realizarse la deducción del costo de lo vendido en complemento a lo dispuesto en la ley, ampliando en beneficio de los contribuyentes el supuesto legal para deducir, por lo que en caso de no cumplir con los requisitos de ésta, la deducción puede efectuarse cumpliendo los establecidos en el referido precepto reglamentario, ya que el cumplimiento de ambos requisitos se actualiza a manera de disyuntiva; sin que con ello se aborde una materia cuya regulación deba estar prevista en ley, pues no se refiere a los elementos cualitativos del impuesto sobre la renta (sujeto u objeto), sino a la deducción de un concepto que se debe disminuir de la base de dicho impuesto (elemento cuantitativo), como lo es el costo de lo vendido.

SEGUNDA SALA

Amparo directo en revisión 1222/2016. Proveedora Médica Hospitalaria, S.A. de C.V. 15 de junio de 2016. Unanimidad de cuatro votos de los Ministros Eduardo Medina Mora I., Javier Laynez Potisek, José Fernando Franco González Salas y Alberto Pérez Dayán; se separó de algunas consideraciones José Fernando Franco González Salas. Ausente: Margarita Beatriz Luna Ramos. Ponente: Javier Laynez Potisek. Secretario: Jorge Jiménez Jiménez.

México

Av. Paseo de la Reforma 560 - Int. 30, Lomas - Virreyes, Lomas de Chapultepec, Miguel Hidalgo,Ciudad de México, C.P. 11000.

Tel:+52 (55) 9419-0097

Colombia

Calle 120 A Nº 7-62 / 68, Oficina 403, Edificio CEI III, Usaquén.

Tel:031 3828287 / 3828284 / 3828283

Panamá

Calle 65 Este, San Francisco, Ciudad de Panamá

Tel:+507(2) 974-796/81

EUA

9595 Six Pines Drive Bld 8 Level 2, Suite 8210, The Woodlands, Houston, Texas. 77380

E-mail: contacto@ips-globalconsulting.com

Perú

C. Miguel Dasso 134 ofc. 201 / San Isidro Lima - Perú

Tel:+571 317 7452078